Este texto fue extraído del diario Página/12.

El reino de las promesas incumplidas

El Centro de Estudios para el Desarrollo Argentino (Cenda), un centro de estudios económicos y sociales constituido por un grupo de investigadores con formación en economía política, elaboró un completo y esclarecedor informe sobre el sistema de capitalización individual de las AFJP. PáginaI12 publica el trabajo completo para contribuir al debate sobre el futuro del régimen previsional.

La decisión de la Corte Suprema de Justicia ordenando al Congreso Nacional que reestablezca un mecanismo de ajuste periódico para los haberes jubilatorios, ante la significativa pérdida de poder adquisitivo que vienen sufriendo en los últimos años, reavivó el debate sobre el sistema previsional en su conjunto. El debate no puede detenerse, sin embargo, exclusivamente en el monto de los haberes. Es imprescindible, por tanto, examinar la conveniencia de mantener el régimen privado de AFJP que, a lo largo de su vigencia, ha probado ser costoso e ineficiente. En este artículo se realizará una caracterización general del régimen de capitalización vigente y sus efectos para el sistema económico en su conjunto. Asimismo, con el propósito de mostrar de manera concreta las dramáticas consecuencias que acarrea el régimen actual para los trabajadores individuales, se estimará la remuneración que percibiría al momento de su retiro un trabajador que se incorpora hoy al mercado laboral formal, en ausencia del componente garantizado por el Estado. La proyección evaluará distintos escenarios posibles y permitirá demostrar que el sistema no ha generado los beneficios que presuntamente iba a producir, según se argumentaba al momento de su implementación. Es, más bien, el reino de las promesas incumplidas.

Las magníficas promesas y las tristes realidades del sistema de AFJP

La reforma previsional introducida en 1994 alteró sustancialmente la lógica sobre la que se sostenía el Sistema Nacional de Previsión Social (SNPS), vigente desde 1967.(1) Sobre la base del cuestionamiento del tradicional principio de reparto (considerado ineficiente e insostenible intertemporalmente), se instauró un mecanismo que tendría a la capitalización individual como el elemento central de la futura jubilación del trabajador. La reforma estuvo inspirada en el modelo previsional promovido en América Latina por los principales organismos internacionales de crédito (notablemente el Banco Mundial), que tomaba como referencia explícita al “exitoso” sistema chileno.(2)

La Ley 24.241 (aprobada en septiembre de 1993) dio origen a un sistema de carácter mixto –denominado Sistema Integrado de Jubilaciones y Pensiones (SIJP)–, que combina un Régimen de Reparto y un Régimen de Capitalización.(3) La incorporación al nuevo SIJP es casi compulsiva ya que los aportantes –que a partir de esa fecha comenzaron a ser llamados afiliados– deben explicitar por escrito y en forma perentoria su decisión de ser incluidos al Régimen de Reparto o, de lo contrario, son directamente incorporados al Régimen de Capitalización.(4)

Los principales argumentos detrás de la propuesta de reforma eran que de este modo se iba a resolver el déficit crónico del sistema previsional, se incrementaría su cobertura y, al mismo tiempo, permitiría lograr un aumento del ahorro interno, fomentar el mercado doméstico de capitales y –consecuentemente– funcionaría como un impulso al crecimiento económico que redundaría en mejoras en las condiciones de vida de la población y en mayores beneficios al momento del retiro. El éxito estaría garantizado por los incentivos que generaría el sistema para que los trabajadores se afilien y realicen sus aportes a la espera de una mayor jubilación, mientras que la propia competencia entre las AFJP por captar fondos redundaría en menores costos y mejor rentabilidad de las inversiones. Desde una perspectiva más pragmática, se aseguraba, además, que este mecanismo evitaría que los aportes previsionales fueran utilizados por el Estado o sus funcionarios, ya sea para cubrir el déficit fiscal o en meros actos de corrupción. La capitalización privada permitiría, se decía, la identificación del aporte individual y con ello se garantizaba que la totalidad de los fondos entregados fuera destinado exclusivamente al pago de la correspondiente jubilación.

Más allá de la retórica utilizada para fundamentar el nuevo esquema previsional, la evolución de las variables más relevantes del sistema muestra resultados muy pobres. Según la información concreta disponible –mucha de ella brindada por las propias AFJP–, el sistema no respondió, en los hechos, de la manera en que prometían los impulsores de la reforma. El motivo del fracaso, a la luz de la experiencia, puede exponerse sintéticamente: el sistema era inadecuado para la realidad del mercado laboral y para la estructura económica argentina. No todos, sin embargo, fueron perdedores: el esquema resultó altamente beneficioso y se convirtió en una fuente de grandes negocios para el sector financiero y el capital concentrado local e internacional. Para fundamentar este diagnóstico se cotejarán a continuación, una a una, las promesas iniciales con los resultados reales obtenidos.

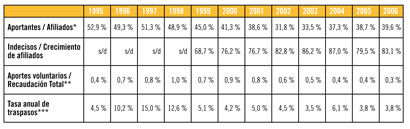

Baja proporción de aportes efectivos. El porcentaje de aportes realizados respecto del total de afiliados al sistema de capitalización ha resultado llamativamente bajo durante todo el período de vigencia del régimen: poco más de un tercio (Cuadro Nº 1). A su vez, en 2006 a más de 6 millones y medio de afiliados no se le han efectuado las contribuciones al sistema (6 de cada 10). Si bien luego de la crisis el indicador se fue recuperando, todavía se encuentra por debajo de su valor del año 2000. Estos datos muestran que el régimen de capitalización no reduce –como se argumentaba– la evasión o morosidad previsional.(5) En igual sentido, según información de la Dirección Nacional de Políticas de Seguridad Social (Dnpss), a la mitad de los afiliados se les realiza menos del 32% de los aportes que se deberían efectuar.(6) El bajo nivel de aportes efectivos se traduce inexorablemente en un menor nivel de jubilación futura. Ahora bien, la situación descripta no es exclusiva de la Argentina, sino que parece ser inherente al régimen de capitalización. En Chile, sólo se ingresan aportes por el 50% de los afiliados, aunque únicamente para el 10% esto ocurre los doce meses del año.(7)

Baja proporción de afiliación voluntaria. La visión idílica de que el régimen iba a promover que los trabajadores buscaran maximizar su jubilación futura eligiendo la AFJP que les garantizara mayor rentabilidad estuvo lejos de verificarse en el período de vigencia del sistema. En efecto, pese a que actualmente el régimen de capitalización individual cuenta con alrededor del 80% de los afiliados al SIJP, la mayor parte del crecimiento de sus miembros se debió a la incorporación de los denominados “indecisos” (quienes al integrarse al mercado laboral formal no hacen una opción explícita por el sistema público ni por ninguna AFJP). El peso de los indecisos en el crecimiento de los afiliados fue notable (Cuadro Nº 1). Así, la voluntad individual no parece ser lo que rigió la afiliación al régimen de capitalización, sino la arbitrariedad, la falta de información o la indiferencia. Por otra parte, como consecuencia de ello, cobró más relevancia la forma en que se distribuyeron los indecisos entre las AFJP que la propia competencia entre ellas. La “competencia” entre las AFJP, que se presentaba como garantía de eficiencia, rentabilidad y menores comisiones, fue otra ilusión.

Baja proporción de aportes voluntarios. Otro argumento era que el sistema sería tan provechoso que los afiliados iban a optar por engrosar sus aportes voluntariamente, de forma de obtener una mayor jubilación en el futuro. La demostración más cabal de que los afiliados no creen en las presuntas bondades del sistema es que los aportes voluntarios son una parte despreciable de la recaudación total: menos del 1% (Cuadro Nº 1). En otras palabras, los trabajadores no creen que las AFJP sean la mejor opción a la hora de garantizar una mayor jubilación futura. A pesar de contar con especialistas en negocios financieros, en los hechos, nadie parece dispuesto a entregar voluntariamente sus ahorros a las administradoras.

Bajo nivel de cobertura. Según se vaticinaba, el nuevo régimen subsanaría la presunta falta de incentivos para la afiliación al sistema previsional anterior, lo que debía expresarse en un aumento del nivel de cobertura. No obstante, es claro que –una vez más– las promesas no se plasmaron en la realidad. En lo que respecta a los trabajadores activos, la relación entre aportantes y la población ocupada se redujo del 42,3% en 1995 al 38,6% en 2003; a su vez, el coeficiente aportantes/ población económicamente activa (PEA) cayó del 35,1% al 32,6% en igual período. Por su parte, el alcance de los beneficios recibidos por las personas en edad de jubilarse también se vio disminuido. En 1995, el 76,8% de las personas mayores de 65 años poseía cobertura previsional; en 2003, en cambio, la proporción de beneficiarios en ese rango de edad cayó al 70,9%. No sólo aumentó el porcentaje de excluidos del sistema previsional, sino que además casi tres cuartas partes de las personas en edad de jubilarse son indigentes y casi la mitad de los pobres no indigentes no poseen cobertura.(8)

La caída de la cobertura puede explicarse en parte por la trayectoria del mercado laboral, referida al aumento de la tasa de desempleo y la agudización de la precarización laboral, así como por las características de la reforma implementada, que elevó los requisitos de aportes y años trabajados y favoreció la expansión de la evasión. Estos fenómenos acentuaron la exclusión del sistema previsional en forma paralela a la exclusión del mercado laboral. Aunque es cierto que la situación económica contribuyó al resultado, el postulado de que con un sistema de cuentas individuales se iba a aumentar el porcentaje de aportes es, indudablemente, equivocado.

Se basa en una teoría que considera que realizar o no dicho aporte es una decisión del individuo que se ofrece a trabajar. En algún sentido, este razonamiento parece responsabilizar al propio trabajador por el trabajo en negro. Sin embargo, el empleo no registrado es resultado de condiciones estructurales del mercado laboral, donde deben considerarse entre otros factores el nivel de desempleo y, por lo mismo, la ausencia de controles estatales. En definitiva, el fracaso del sistema privado como un medio para incrementar el nivel de cobertura se origina en un error conceptual acerca de las causas mismas del trabajo no registrado.

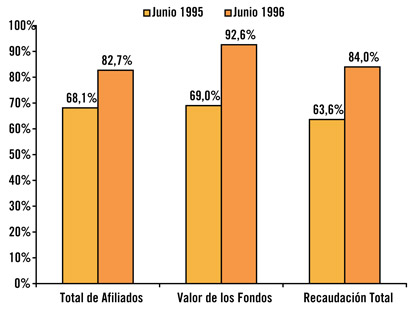

Alta concentración del mercado. En cuanto a la supuesta competencia que se iba a producir entre las AFJP, desde que comenzó a funcionar el régimen se verificó un marcado proceso de concentración del mercado. De las 26 empresas que comenzaron a operar en 1994, en la actualidad sólo quedan 10. La disminución de la cantidad de agentes en el mercado se expresó, lógicamente, en un incremento de la participación de las AFJP más grandes en las variables clave (Gráfico Nº 1). Un proceso similar se verificó en Chile, donde en la actualidad sólo operan seis empresas en el mercado, la mayor de las cuales administra los fondos de más de un 40% de los afiliados, y las tres mayores superan el 80%.(9) Estos datos indican una tendencia a la oligopolización del mercado, que se opone a los presuntos incentivos para reducir costos y mejorar los servicios.

Baja proporción de traspasos. La tasa de traspasos entre AFJP es ínfima. Si consideramos el período de la post-Convertibilidad, el promedio anual indica que sólo el 4,3% de los afiliados cambió de administradora de fondos (Cuadro Nº 1). No es cierto que los trabajadores elijan la AFJP que les brinda mejores beneficios ni que efectivamente opere la movilidad y la competencia en el mercado. De hecho, en un informe de la Superintendencia de AFJP del año 2003 se muestra que no existe una relación estadísticamente significativa entre la rentabilidad anual de las administradoras –variable que debería ser clave para la elección de los individuos– y las altas y traspasos de los afiliados. A este fenómeno ayudan, lógicamente, las distintas trabas que existen para pasar de una AFJP a otra y la imposibilidad de volver al régimen de reparto.

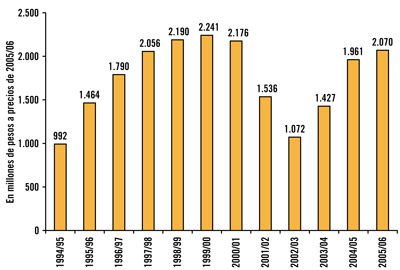

Altos costos del sistema. A los elementos señalados se suma un aspecto crucial del sistema: sus altísimos costos. Las AFJP cobran comisiones sobre los aportes realizados por los afiliados por los servicios que prestan, que se destinan a cubrir el seguro colectivo de invalidez y fallecimiento, los gastos de administración de las empresas y a engrosar las ganancias de las firmas. Pese a que las administradoras no incurren en ningún gasto de recaudación, ya que la percepción total de aportes y contribuciones está a cargo del Estado a través de la Administración Federal de Ingresos Públicos (AFIP), las AFJP se apropiaron en promedio de un tercio de los montos recaudados entre 1994 y 2006. En el pico de la serie (2002/2003), prácticamente 4 de cada 10 pesos destinados a los fondos de capitalización individual se perdían en concepto de comisiones de las AFJP. Al mismo tiempo, el gran peso de las comisiones en las contribuciones anuales transformaron al sistema argentino en uno de los más ineficientes del mundo: por caso, hacia fines de la década de 1990, el costo administrativo del régimen privado nacional era 47% superior al chileno y 60% superior al uruguayo.(10)

Pero este costo no sólo es elevado respecto de otros regímenes privados, sino que se ha mostrado mucho más oneroso que el sistema previsional estatal local. Según información de la Anses, los gastos operativos del régimen público representaron entre 1999 y 2005 tan sólo el 1,6% de las contribuciones y los recursos tributarios percibidos con fines previsionales, lo que resulta veinte veces más barato que el costo de administración del sistema de capitalización.(11)

Así, a lo largo del período de existencia del régimen privado, las AFJP cobraron comisiones por alrededor de 21.000 millones de pesos constantes de 2006 (Gráfico Nº 2). Esta transferencia de recursos de los aportantes a las administradoras de fondos superó los 10.600 millones de dólares entre julio de 1994 y junio de 2006, es decir, fue superior al presupuesto público de Seguridad Social aprobado para esos años. Como se ve, en lugar de la eficiencia el sistema parece concebido para maximizar el beneficio de las administradoras: la gigantesca transferencia de riqueza es injustificable.

Profundización del déficit del sistema público. La privatización de una parte significativa del sistema previsional repercutió en una fuerte contracción de ingresos en el régimen público de reparto. El constante drenaje de afiliados y aportantes hacia el régimen de capitalización y las sucesivas reducciones de las contribuciones patronales a lo largo de la década pasada (cayeron del 16% a fines de 1991 al 7% en promedio a fines del año 1999) profundizaron el desfinanciamiento del sistema estatal. Se estima que, desde la creación de las AFJP, el sistema de seguridad social público resignó anualmente recursos por un monto cercano a los 5.500 millones de pesos constantes de 2006 en concepto de recaudación perdida y 6.000 millones de pesos constantes de 2006 por la reducción de las contribuciones. Para dimensionar la pérdida de ingresos públicos que implicó este proceso, se trata de una cifra anual apenas inferior a la suma de los presupuestos actuales de Salud, Educación y Ciencia y Técnica de la Administración Pública Nacional.

La identificación del origen del déficit previsional es una cuestión de gran relevancia. El discurso de los defensores de las AFJP históricamente asoció maliciosamente el déficit a la ineficiencia del sector público. Sin embargo, el desfinanciamiento puede darse sencillamente por tener menores ingresos que los egresos necesarios para el pago de las jubilaciones y pensiones, debido a un bajo nivel de cumplimiento de las obligaciones previsionales, a la menor alícuota del aporte, al crecimiento del desempleo, a la caída de salarios, etc. La ineficiencia, en cambio, debe evaluarse en base a los costos de administración del sistema en relación a cierto volumen de beneficiarios y/o trabajadores activos. Paradójicamente, el actual mecanismo de capitalización privada está dando lugar a un incremento del déficit previsional –al girar fondos hacia las administradoras– en paralelo a un incremento de la ineficiencia, en virtud de los mayores costos de administración que implica. Nuevamente: parece peor el remedio que la enfermedad.

Junto con la pérdida de recursos, el Estado asumió la responsabilidad por el sostenimiento de los pasivos vigentes al momento de la reforma, librando a las AFJP de solventar un esquema de transición con parte de los fondos recibidos. Adicionalmente, el Estado garantizó la rentabilidad mínima sobre los fondos administrados a través de un Fondo de Fluctuación; la integración en el haber futuro de la PBU y la PC; el pago de los retiros transitorios por invalidez en caso de quiebra de una AFJP; el pago de las jubilaciones, retiros por invalidez y pensiones por fallecimiento a los que opten por renta vitalicia y en caso de quiebra o liquidación de las CSR; y el pago de un haber mínimo cuando, cumplidos los requisitos, el haber total sea inferior al mínimo legal y los jubilados deseen acogerse a este beneficio.(12)

En definitiva, la promesa de una mejora en las cuentas públicas no sólo no se cumplió, sino que el deterioro derivado de la privatización previsional fue notable. Mientras que en 1994 el 78,7% de los recursos de la Administración Nacional de la Seguridad Social (Anses) se obtenía de aportes y contribuciones, diez años después esos fondos no llegan a explicar el 50% de los recursos utilizados para financiar el componente público del sistema de jubilaciones y pensiones (Anses).

Destino inseguro de los fondos acumulados. Como se mencionó anteriormente, un argumento recurrente para apuntalar el cambio del sistema previsional consistía en que los aportes previsionales, al encontrarse identificados y asignados a una persona concreta, no iban a poder ser desviados hacia otros fines, como podía ocurrir con el sistema previsional estatal. Sin embargo, esto también es incorrecto. En efecto, quien ha procurado avanzar sobre las cuentas de los aportes previsionales no ha sido el Estado, sino las propias administradoras. El Decreto 1495/01, impulsado por las AFJP, permitió cobrar una parte de la comisión deduciéndola del saldo de la cuenta de capitalización cuando el afiliado no aporte durante un período determinado. Así, aunque no haya aportes nuevos, la AFJP termina cobrando. Por caso, entre julio de 2002 y junio de 2003 las AFJP debitaron de las cuentas de capitalización individual por dicho concepto la nada despreciable suma de 40 millones de pesos.(13)

La posibilidad de que las AFJP echen mano sobre esos fondos no es un problema menor, y ha tenido un antecedente adicional, que si bien no terminó de concretarse evidencia la falta de seguridad que los aportantes tienen sobre la intangibilidad de esos fondos. El mismo Decreto 1495/01 les permitió a las AFJP extender el cobro de comisiones para incluir también la masa acumulada en los fondos como un monto imponible. En concreto, el Decreto estableció que las AFJP podían cobrar hasta un 20% de la rentabilidad obtenida en lo que supere al 5% nominal. De aplicarse en forma permanente este decreto, las comisiones totales cobradas se hubieran incrementado considerablemente.(14) En un escenario económico sustancialmente distinto, en el año 2002, se suspendió la posibilidad de que las AFJP cobren comisión sobre los rendimientos de los fondos. De todas formas, que no se haya terminado de concretar la virtual apropiación de los recursos de las cuentas de capitalización individual no significa que estén seguros. Los aportantes se encuentran sin duda a merced de la voracidad de las AFJP, que parece ilimitada.

Fomento nulo del mercado de capitales. Los fondos gestionados por las AFJP se fueron incrementando gradualmente a lo largo del tiempo, creciendo del 0,5% al 12,6% del PIB entre 1995 y 2006 (Superintendencia de AFJP). Sin embargo, esta creciente masa de recursos estuvo lejos de fomentar el desarrollo del mercado local de capitales. Contrariamente a las proyecciones realizadas por los promotores de la reforma, estos fondos no fueron canalizados mayoritariamente hacia proyectos de inversión que apuntalaran el crecimiento económico. En cambio, una parte significativa de la cartera de las AFJP fue prestada al Estado a través de la adquisición de títulos y bonos públicos. Como se mostró anteriormente, el déficit generado por la introducción del sistema privado incrementó las necesidades de financiamiento del sector público. Pero lo curioso es que una porción relevante de este déficit fue financiada con los propios recursos administrados por las AFJP. En promedio, entre 1995 y 2006 el 57,5% de los fondos de las AFJP se utilizó para la compra de instrumentos de deuda pública. Este destino llegó a representar casi el 78% de la cartera de inversiones de las administradoras en el año 2002 (Superintendencia de AFJP).

Es decir, el Estado sigue utilizando gran parte de los fondos transferidos a las AFJP para afrontar el déficit creado por la misma reforma, sólo que los recursos que vuelven a las arcas fiscales se encuentran diezmados por las comisiones cobradas por las empresas privadas y generan una mayor deuda por la obligación de devolver el capital y los correspondientes intereses. Es un curioso mecanismo: para que no se utilicen los fondos se terceriza su administración, pero luego los fondos se emplean para los mismos fines sólo que después de pagar un peaje.

Haciendo cuentas: la jubilación que nos depara el sistema de AFJP

Cuando se llevó adelante la modificación del sistema previsional y se instauró el sistema de fondos acumulables en cuentas personales, uno de los argumentos esgrimidos para implementar el cambio hacía énfasis en las bajas jubilaciones que recibían los pasivos en aquel momento. Se sostenía que el sistema de AFJP iba a poder, por el contrario, brindar no sólo una mayor cobertura, sino también remuneraciones sustancialmente mayores.

Transcurrida poco más de una década resulta relevante contrastar esta promesa con la realidad mediante una proyección que establezca cuál sería ser el ingreso percibido como jubilación por un trabajador medio que realizó todos sus aportes a una AFJP. A tal fin, hemos realizado una estimación de la renta vitalicia que obtendría un hombre o una mujer si la totalidad de los aportes se realizaran dentro del sistema de capitalización individual. Este podría ser el caso de un trabajador que ingresa hoy al mercado laboral incorporándose desde el inicio al régimen privado.(15)

Supuestos base para la estimación del haber futuro. Como las situaciones posibles son numerosas, para estimar el ingreso futuro de un aportante al sistema de AFJP es necesario realizar algunos supuestos realistas. Se seleccionan así sólo algunas de esas múltiples opciones:

- El trabajador desarrolla su actividad durante 30 años y luego se retira del mercado laboral.

- La jubilación íntegra del trabajador provendrá de la acumulación de fondos en su cuenta de capitalización individual, sin que haya transferencias adicionales por parte del Estado.

- El ingreso mensual del trabajador es similar al promedio actual de los salarios ($849), obtenido a partir de la Encuesta Permanente de Hogares (EPH) del segundo semestre de 2005.

- Los ingresos al momento del retiro son mayores a los percibidos al inicio. Esto implica que a lo largo de su vida laboral el trabajador tiende a incrementar su ingreso real –por diversos motivos–. En el ejercicio aquí realizado se ha supuesto que los ingresos del trabajador crecen a razón de un 1,3% anual acumulativo o, lo que es lo mismo, son un 47,2% superiores después de treinta años de trabajo.(16)

- El rendimiento real esperado de los fondos es equivalente al promedio observado después de la salida de la Convertibilidad. Es decir, se toman los valores correspondientes al actual escenario macroeconómico. La tasa de rentabilidad anual promedio de los fondos administrados por las AFJP ha sido, durante el período posterior a la devaluación, del 6,21%.

- Las comisiones por parte de las AFJP son similares al porcentaje cobrado durante el período de la postConvertibilidad, equivalentes al 36,51% de los fondos ingresados al sistema.

- Se ha distinguido la percepción que cobraría un varón de una mujer. Si bien el sistema de reparto no realiza diferencia al respecto, el régimen de capitalización sí lo hace al tratarse de una renta vitalicia, ya que las empresas de seguros de retiro incorporan la diferencia en la esperanza de vida por géneros para el cálculo del monto a pagar. Ello redunda en menores percepciones en el caso de que se jubile una mujer.(17)

Los primeros resultados obtenidos: un haber paupérrimo. A partir de estos supuestos, proyectando el desempeño de los fondos administrados por las AFJP a lo largo de treinta años se observa que el monto de la jubilación mensual que puede obtener un trabajador medio desde que se retira hasta que muere (rentas vitalicias) es paupérrimo. Un trabajador que tiene un salario de $849 estaría cobrando, luego de efectuar sus aportes puntillosamente cada mes a lo largo de su vida laboral, $538,9 si es varón y $479,9 si es mujer, por mes (Cuadro N 2). Estas percepciones representan apenas el 53,7% y el 47,8% de los sueldos obtenidos durante los últimos tres años laborales del trabajador. Se trata, desde ya, de la eliminación lisa y llana del derecho al 82% móvil de los jubilados. En realidad, sobre esta base, los ingresos de los jubilados apenas alcanzan a la mitad de los que obtenían en su época activa.

La situación presentada hasta aquí, que muestra un panorama sombrío para los trabajadores sometidos al sistema de AFJP, es sin embargo un paraíso inalcanzable para la gran mayoría. Ello se debe a que se ha supuesto que el trabajador se encuentra en un empleo registrado durante los treinta años de su desempeño laboral, y que se le efectúan todos los aportes obligatorios durante todo el período. En realidad, esta situación es absolutamente excepcional. Como se mencionó previamente, un estudio de la Dnpss del año 2003 señala que la densidad de los aportes de la mitad de los trabajadores afiliados al sistema de capitalización privada (aportes efectivamente realizados sobre la cantidad de aportes potenciales) es menor al 32%. Esto implica que las contribuciones de cada afiliado que realmente ingresan al sistema equivalen a menos de cuatro meses del año. Como ha sido marcado, ello puede deberse a la existencia de trabajos no registrados, trabajos estacionales, desocupación u otras causas. Este dato no refleja una situación extraordinaria, sino que constituye sin duda una parte esencial de los problemas del sistema previsional y afecta a la mayoría de los trabajadores en la actualidad. Para estimar un futuro más realista del aportante, no puede dejarse de lado esta circunstancia.

Los resultados de una estimación más realista: haberes directamente miserables. Ajustando la estimación a una densidad de los aportes del 32%, las rentas vitalicias que podría obtener un trabajador con el ingreso salarial medio actual de la economía se vuelven miserables: recibiría una renta vitalicia de $172,6 si es varón y $153,7 si es mujer, expresados siempre en pesos del año 2006 (Cuadro N 2). Desde ya, estos valores son considerablemente menores que la actual jubilación mínima. De hecho, este cálculo pone de manifiesto la magnitud del fracaso de las AFJP: un trabajador con el salario promedio actual, que tiene la densidad de aportes media, termina obteniendo una jubilación vitalicia inferior a la tercera parte de la jubilación mínima actual. No es en vano resaltar aquí que dicho resultado no disminuye en absoluto las ganancias de las AFJP por la tarea de “administrar” los fondos.

La falsa garantía de la AFJP Nación. La presencia de una AFJP estatal (AFJP Nación, perteneciente al Banco Nación) dentro del sistema de capitalización fue utilizada como argumento a favor de la reforma en dos sentidos: primero, de este modo la privatización no era total, ya que los afiliados al régimen de capitalización podían optar por la AFJP pública; y segundo, se sostenía que dicha AFJP brindaba una garantía mínima de rentabilidad, de la cual se verían directa o indirectamente beneficiados todos los afiliados por constituir un piso para el sistema. Sin embargo, como veremos al realizar el cálculo del haber individual para un aportante de esta AFJP que recibe el haber garantizado, nada de ello es cierto.

La garantía de la AFJP Nación fue recortada de manera inmediata luego de la aprobación de la reforma previsional. Lo que inicialmente era una doble garantía, en dólares y en pesos, del rendimiento neto de los fondos depositados, en junio de 1994 fue modificado quedando únicamente una garantía de rentabilidad en pesos. Esta asegura que los aportes acumulados no serán menores a lo que se hubiese obtenido si los fondos se depositaban en una caja de ahorro común, menos el pago del seguro.(18) Ahora bien, hemos mostrado ya que con un rendimiento real promedio de todo el sistema del 6,21%, las jubilaciones que se obtendrán tras 30 años de aportes son ínfimas. Al garantizar la “rentabilidad de la caja de ahorro”, la AFJP Nación ni siquiera garantiza una rentabilidad real. Es una garantía sospechosa: el rendimiento poco tentador que consiguieron todas las demás es superior a lo que el Nación está obligado a pagar.

Para tener una noción de lo que implica la garantía de la AFJP Nación, se puede realizar un ejercicio similar al efectuado anteriormente, asumiendo como resultados los que brinda la mencionada garantía. Hemos debido agregar para ello dos supuestos:

- Inflación anual promedio durante todo el período del 8%.

- Tasa de interés de la caja de ahorro del 2,75%, que corresponde a los valores actualmente vigentes según el BCRA.(19)

Como puede apreciarse, la AFJP Nación garantiza a los trabajadores que hoy cobran el salario medio y que aportan puntualmente durante 30 años, que van a percibir un haber equivalente a menos de la tercera parte de la actual jubilación mínima (Cuadro N 3). Desde ya, si el salario fuera inferior a la media, el resultado es directamente absurdo. Llamar”garantía” a este compromiso parece un simple residuo del discurso apologético del sistema privado de jubilación, más que una verdadera cualidad especial y favorable para el afiliado de la AFJP Nación.

A modo de conclusión: la actual crisis del sistema previsional

Desde una perspectiva general, la evolución del SIJP desde su puesta en marcha da muestras de ineficiencia, altos costos económicos y prácticamente nulos beneficios sociales. En la actualidad conviven trabajadores activos en situaciones heterogéneas en términos de sus aportes presentes y sus perspectivas futuras y, a la vez, los trabajadores pasivos se encuentran con situaciones previsionales altamente diferenciadas. Lo único cierto es que el sistema de capitalización privado significó el fin de un esquema solidario y redistributivo sumamente cuestionado para reemplazarlo por otro que no resuelve los problemas de antaño, agudiza la desigualdad después del retiro y crea espacio para un redondo negocio privado.

El Estado, por su parte, perdió cuantiosos recursos y al mismo tiempo asumió mayores compromisos, sin que se definiera un esquema que hiciera sustentable la transición entre ambos sistemas. La “solución” al problema implicó en la práctica un costo fiscal altísimo: la reforma se financió con endeudamiento facilitado, entro otras fuentes, por las mismas AFJP. De no haberse producido esta transferencia de recursos (tanto en materia de recaudación como de rebaja de aportes y contribuciones), el déficit financiero del sector público, característico de la década pasada, se hubiese reducido del 2,8 % al 0,5% del PIB en el período 1994-2000.(20) La contracara de este fenómeno son las exorbitantes ganancias y la proliferación de las oportunidades de negocios para el capital financiero. Las AFJP, controladas mayoritariamente por la banca local y extranjera, pudieron apropiarse de una porción creciente de la riqueza, a expensas de los ingresos del Estado y la remuneración actual y futura de la clase trabajadora.

A diferencia de la lógica con la que fue creado el SIJP, la filosofía del régimen estatal de jubilaciones y pensiones vigente al momento de la reforma de 1994 se caracterizaba por ser un sistema de transferencia intergeneracional, en donde la jubilación de quienes habían aportado en el pasado era pagada por los actuales trabajadores. Estos, a su vez, percibirían una jubilación financiada por los futuros trabajadores activos. En un contexto de crecimiento del producto y, en particular, de los salarios y del empleo, este sistema es capaz de brindar un apreciable beneficio para los aportantes. Visto desde un punto individual, esto

Cuadro No 1. Indicadores seleccionados del sistema de AFJP (en porcentaje), 1995-2006.

* Mes de junio de cada año.

** Entre julio del año anterior y junio del correspondiente año.

*** Cantidad de traspasos/afiliados promedio del año. Fuente: Superintendencia de AFJP.

Cuadro No 2. Renta vitalicia obtenida tras treinta años de incorporación al sistema de capitalización privada (en pesos constantes de 2006).

Fuente: elaboración propia sobre la base de información de la Anses, el INDEC y la DNPSS.

Cuadro No 3. Renta vitalicia obtenida al cumplirse la garantía de la AFJP Nación (en pesos constantes de 2006).

Fuente: elaboración propia sobre la base de información de la Anses, el INDEC y la DNPSS.

Gráfico No 1. Participación de las 6 primeras AFJP en el total del mercado (en porcentaje), 1995 versus 2006.

Fuente: Superintendencia de AFJP.

Gráfico No 2. Comisiones reales pagadas a las AFJP (en pesos constantes de 2006), 1994-2006.

Fuente: Elaboración propia sobre la base de datos de la Superintendencia de AFJP.

No hay comentarios.:

Publicar un comentario